Ильдус Камилов

Эксперт по институциональным реформам и экономическому развитию, ранее — старший координатор исследований Центра экономических исследований

В сентябре 2017 года была проведена девальвация сума и принципиально решены вопросы конвертации, что поставило вопрос о коренном пересмотре монетарной политики. В Концепции развития и осуществления денежно-кредитной политики Центральный банк определил основной целью на ближайшую перспективу обеспечение стабильности уровня цен на внутреннем рынке.

Как представляется, основными инструментами ЦБ на текущем этапе стали интервенции на валютном рынке и регулирование денежной массы. Это привело к заметному укреплению сума, что несет в себе как плюсы, так и минусы.

Свободное плавание

В рыночной экономике центральные банки используют разные инструменты для влияния на экономику, включая регулирование темпов инфляции. Среди них процентные ставки по кредитам, объем денежной массы, интервенции на валютном рынке и ряд других.

В Узбекистане по ряду причин возможность использования таких инструментов, с одной стороны, пока ограничена, а с другой — их влияние на макроэкономическую ситуацию может быть трудно прогнозируемым. Это ЦБ отмечает как в Концепции развития и осуществления денежно-кредитной политики, так и в отчете по итогам 2017 года и перспективам монетарной политики на 2018 год.

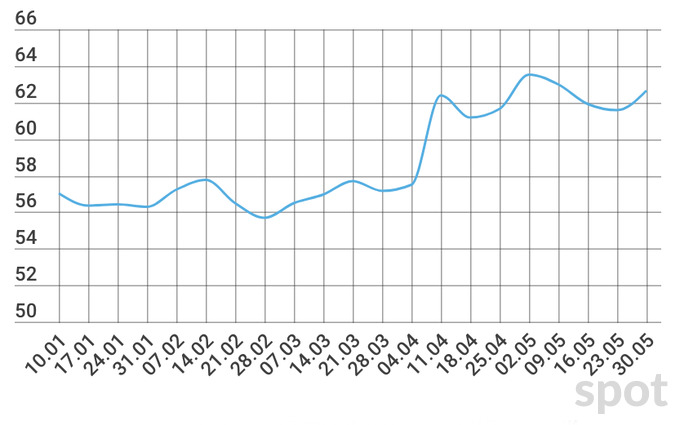

Курс доллара, изначально установленный на отметке 8100, к середине февраля вырос до 8188,33 сума. Затем сум начал укрепление — и 11 июня доллар стоил уже 7909 сумов.

На неделе с 4 по 10 июня коммерческие банки снизили курс покупки долларов до 7870−7880 сумов, что было индикатором ожиданий дальнейшего укрепления сума. Эти ожидания оправдались, и 8 июня доллар на бирже торговался ниже отметки 7900 сумов.

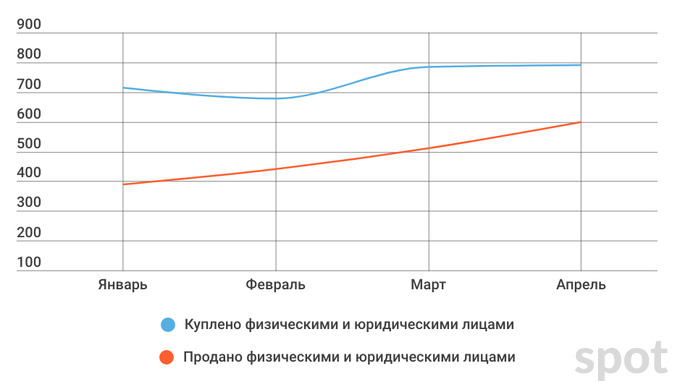

Интересен тот факт, что укрепление сума происходило на фоне повышенного спроса на иностранную валюту. Предприятия и население приобрели в январе-апреле валюты на сумму около 2,96 млрд долларов. Причем доля населения, включая частных предпринимателей, маргинальна.

В то же время продажа валюты экспортерами и населением, согласно отчетам ЦБ, расчетно составила около 1,94 млрд долларов. ЦБ, в свою очередь, с января по апрель приобрел 134,2 млн долларов, а продал — 978,5 млн долларов, что, по-видимому, было призвано сбалансировать рынок.

Вместе с тем, если в сентябре-декабре 2017 года ЦБ активно поддерживал коммерческие банки наличными деньгами, то в январе-апреле 2018-го, наоборот, сокращал наличные деньги в обращении.

В начале апреля 2018 года объем наличных денег в обращении вернулся к уровню августа 2017-го, то есть к уровню до девальвации сума. К началу мая вновь наметилось некоторое увеличение этого показателя.

Покупка и продажа долларов населением и предприятиями, в млн долларов США

Источник: данные ЦБ РУз

Курс доллара к узбекскому суму и объем наличных денег в обращении

Источник: данные ЦБ РУз

Для полноты понимания происходящего необходимо посмотреть, как будут меняться эти и другие индикаторы, в том числе под влиянием сезонных факторов и нововведений, таких как недавнее решение по валютным свопам. Тем не менее, некоторые промежуточные выводы можно делать уже сегодня.

Слабость — в силе?

Укрепляющийся сум — хорошо это или плохо? Однозначного ответа, как это часто бывает в экономике, здесь нет. С одной стороны, укрепление сума — это фактор, отчасти способствующий сдерживанию инфляции. Так, в прошлые годы рост доллара всегда вел к увеличению инфляционных ожиданий у населения и бизнеса, поскольку это был один из немногих доступных для всех индикаторов состояния финансового рынка и экономики в целом.

С другой стороны, курс национальной валюты — один из важных факторов во внешней торговле и привлечении иностранных инвестиций. Все, кто более-менее знаком с закономерностями рыночной экономики, понимают, что укрепление сума ведет к повышению привлекательности импорта и может негативно влиять на экспорт.

Импортеры оказываются сегодня в выигрышной ситуации, поскольку на разнице курсов у них появляются дополнительные прибыли, даже если цена в сумах не меняется. Например, единица импортного товара стоит 2 доллара — 16 200 сумов по курсу 8 100. Допустим, его отпускная цена — 20 000 сумов или 2,47 доллара. То есть импортер получает 0,47 доллара дохода. Укрепление сума до 7900 приводит к тому, что при тех же 20 000 сумов доход импортера составит уже 0,58 доллара — вырастет на 4,6%.

Наличие конкуренции между импортерами может толкнуть оптовые цены на импорт вниз. Но в случае товаров народного потребления остается розница, операционные затраты которой могут расти в силу разных факторов (аренда, налоги, электроэнергия, транспортировка

Производители, в особенности экспортеры, от укрепления сума могут как выиграть, так и проиграть. Для конкретного предприятия многое зависит от доли импортной составляющей в конечном продукте, динамики цен местных поставщиков, изменения цен и соотношения продаж на внутреннем и внешнем рынках, других факторов. Потому рассмотрим упрощенный пример.

Себестоимость единицы продукции у местного производителя составляет 10 000 сумов. По курсу 8 100 — это 1,24 доллара, а по курсу 7 900 — уже 1,27 доллара, то есть на 2,5% дороже. Пусть экспортная цена неизменна и составляет 2 доллара. Из-за укрепления сума экспортер получит на 4% меньше дохода в долларовом выражении — 0,73 вместо 0,76 доллара, и на 6,5% меньше, если продаст полученный доход по курсу 7 900 вместо 8 100. Если же себестоимость товара вырастет с 10 000 до 10 100 (всего на 1%), то доходы производителя, номинированные в сумах, упадут уже на 8%.

Причем экспортер будет вынужден продавать валюты больше, чем полученный им доход, поскольку необходимо восполнить оборотный капитал. Укрепляющийся сум означает сокращение оборотного капитала, которое предприятию придется компенсировать за счет прибылей. Следовательно, инвестиционные возможности экспортера будут снижаться.

Возможно, эти цифры не кажутся такими уж большими. Но чтобы оценить потенциальный масштаб выигрышей и проигрышей, достаточно посмотреть на приведенные выше расчеты в контексте текущих объемов импорта и экспорта.

Для иностранных инвесторов, нацеленных на долгосрочные инвестиции, важен несколько иной аспект. Национальная валюта может быть сильной или слабой, но главное — она должна быть относительно стабильной, а изменения курса — предсказуемыми.

Представим, что инвестор намерен в течение 1−2 лет вложить до 15 млн долларов в перспективный проект. Инвестиции делаются не сразу, а траншами и, соответственно, валюта конвертируется в сумы по мере необходимости. При постоянно укрепляющейся национальной валюте инвестор получит меньше сумов за каждый доллар, вложенный на последующих этапах проекта.

Если сум в течение года укрепился, например, на 10%, а цены на товары и услуги внутри страны остались прежними или даже выросли, то для инвестора это означает удорожание проекта. Появляется еще один фактор риска в дополнение к тем, с которыми обычно сталкивается любой проект. Другими словами, для иностранного инвестора, если только речь не о спекулятивных инвестициях, предпочтителен относительно стабильный сум с предсказуемой динамикой курса.

Риски сильного сума

Центральный банк, как и правительство в целом, приоритетом на 2018 год ставит сдерживание инфляции. Актуальность этой цели сомнений не вызывает. Вместе с тем, ужесточение денежно-кредитной политики, проводимое ЦБ с начала года, рождает определенные риски.

Пожалуй, одним из самых серьезных рисков на перспективу до конца года является возможная потеря конкурентных преимуществ во внешней торговле, полученных в результате девальвации сума в 2017 году.

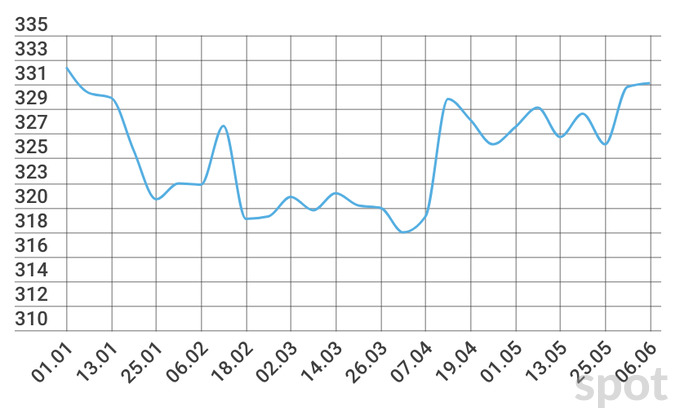

Россия и Казахстан, на которые приходится около ¼ внешнеторгового оборота Узбекистана, заметно девальвировали свои валюты в период 10−13 апреля, в то время как узбекский сум продолжает укрепление. Причем девальвация рубля и тенге были осуществлены на фоне растущих цен на нефть и, по-видимому, были скоординированы. Другими словами, Россия и Казахстан сознательно пошли на ослабление своих валют и намерены придерживаться этой политики до конца 2018 года.

Динамика курса доллара к рублю

Источник: ЦБ РФ

Динамика курса доллара к тенге

Источник: Нацбанк РК

Несмотря на предпринимаемые правительством Узбекистана усилия, налоговая база и экспортный потенциал остаются пока весьма сконцентрированными — основными плательщиками налогов и экспортерами являются крупные предприятия. Потенциально возможно повторение ситуации 2015−2016 годов, когда рубль, а за ним и тенге были резко девальвированы из-за падения цен на нефть, что негативно сказалось на экспорте Узбекистана.

Население в Узбекистане, включая предпринимателей, всегда предпочитало держать сбережения в валюте и других относительно ликвидных активах — домашний скот, недвижимость, автомобили (до определенного времени), золотые украшения

Укрепление сума ведет к обесцениванию таких сбережений и теоретически может стать стимулом для большей инвестиционной активности населения.

Однако объемы и направления инвестирования, а самое главное — продуктивность инвестиций в масштабах экономики, будут зависеть от множества факторов, которые обычно характеризуют деловую среду.

Например, для тех, кто предпочитает так называемые пассивные инвестиции, роль будут играть процентные ставки на депозиты в банках и доверие к банковской системе, или стоимость и перспективы роста цен на недвижимость. Те, кто задумывается о собственном бизнесе, будут оценивать доступность и стоимость кредитов, налоговый режим, наличие спроса, возможную доходность от инвестиций.

В деловой среде сохраняется еще много проблемных вопросов. Потому нельзя исключать, что в условиях отсутствия привлекательных опций для инвестирования население будет направлять сбережения на поддержание текущего уровня потребления. Проще говоря, сбережения будут проедены — доходы растут медленнее, чем цены на товары и услуги.

Еще один аспект, которому следует уделить внимание, это денежные переводы из-за рубежа. Рост денежных переводов оказывает двоякое влияние на экономику. С одной стороны, он может стимулировать инфляцию и потому требует фильтрации. С другой стороны, денежные переводы в последние годы стали важным фактором формирования сбережений населения, увеличения совокупного спроса и, соответственно, экономического роста.

Обычно во втором и третьем кварталах объем переводов заметно возрастает, что компенсирует укрепление сума. Тем не менее, население и экономика в целом получат меньше финансовых стимулов, что может сказаться на темпах экономического роста.

Вопрос, который вытекает из текущей ситуации, следующий. Является ли выбор между сокращением инфляции и ослаблением сума неизбежным выбором «между двух зол»? Возможно, так и есть, и укрепление сума — то самое меньшее зло на текущем этапе.

Тем не менее, сум должен быть стабилизирован на определенном уровне, и чем раньше это произойдет, тем лучше. Относительно стабильный курс позволит предприятиям скорректировать свои стратегии и оптимизировать схемы работы.