Центральный банк ввел в законодательство термин «цифровой банк»: банк или его структурное подразделение, которое оказывает банковские услуги на расстоянии при помощи инновационных технологий (без услуг кассы).

Термин впервые появился в нормативной базе Узбекистана в январе, когда одной из главных задач ЦБ было указано усовершенствование дистанционного банковского обслуживания посредством инновационных технологий.

Страна также законодательно взяла курс на развитие цифровой экономики. О том, какой может быть стратегия цифровой трансформации банков Узбекистана, пишет эксперт Buyuk Kelajak Умид Ахмедов специально для Spot.

Умид Ахмедов

Умид Ахмедов

Руководитель подразделения расширенной аналитики в компании Ørsted (Дания), эксперт по диджитализации и прорывным технологиям, член экспертного совета Buyuk Kelajak

Банки должны самостоятельно искать пути развития

Несмотря на признаки того, что экономика Узбекистана становится всё более открытой, правительство всё еще контролирует ее, в том числе банковский сектор. С одной стороны, это уменьшает влияние внешних факторов и ограничивает рост цен на активы в таких секторах, как недвижимость. Но, с другой стороны, такой контроль подразумевает незаинтересованность банков самостоятельно искать пути развития.

Банковская система в Узбекистане характеризуется высокой концентрацией: по данным S&P Global на июнь, 80% всех банковских активов находится в руках банков с государственным участием. Это и объясняет тот факт, что пока сверху не скажут, банки самостоятельно искать новые пути развития не будут.

Официальный курс на цифровизацию банков — важный шаг в правильном направлении.

Установлено, что ранние пользователи проактивной стратегии цифровизации имеют более высокую прибыль и значительный разрыв в производительности по отношению с конкурентами.

К 2020 году в секторе финансовых услуг мира один только рынок систем обнаружения мошенничества, по прогнозам McKinsey & Company, достигнет объема в $3 млрд благодаря цифровым инструментам.

Кроме того, сектор финансовых услуг находится не в самом низу кривой цифровой зрелости, что означает относительно высокий потенциал продуктов уже в недалеком будущем.

Иллюстрация автора

По сути, определение цифрового банка, заявленное ЦБ, можно назвать только верхушкой айсберга возможностей цифровой трансформации в банковском секторе. Ведь услуги дистанционного банковского обслуживания существовали еще в 90-х, назвать эти технологии новейшими сложно.

Допустим, это только начало, и необходимо начать с азов, чтобы догнать развитые страны. Но чтобы перегнать их, наши банки должны понимать, что это не просто указание сверху, а реальная возможность вывести банковские услуги на другой уровень.

Представить себе, что государство продало свою долю, подумать, как тогда банки станут зарабатывать? Необходимо четко понять, кто на самом деле является основным потребителем, и строить свою собственную цифровую стратегию, ориентируясь на них.

Цифровизация — инструмент корпоративного характера. Переход экономики на цифровые рельсы подразумевает наличие на каждом этапе цепочки добавленной стоимости данных в цифровом виде и процессов, поддерживающих свободное передвижение этих данных между производителями и покупателями.

Роль государства в данном случае заключается в обеспечении экосистемы для такого взаимодействия, роль организаций — в самостоятельной адаптации к реалиям глобализации и подрывных технологий, что на сегодняшний день требует соответствующей цифровой стратегии.

Разработка цифровой стратегии — это сложный процесс, требующий пересмотра всей цепочки услуг банка по отдельности и в целом. Это нужно воспринимать как залог выживания, а не как документ для галочки.

Многие зарубежные организации на пути к цифровой трансформации применяют практику внутренних инновационных инкубаторов, где формируются специальные подразделения по работе с цифровизацией. Наиболее высоких результатов добиваются те компании, где инновационная деятельность обусловлена поддержкой руководства, развитой инновационной культурой и желанием сотрудников развиваться.

Необходимо четко понимать разницу между оцифровкой, цифровизацией и цифровой трансформацией. На примере услуги библиотек: если мы отсканируем все книги, то есть переведем из бумажного в цифровой формат, это оцифровка.

А если мы классифицируем их, разложим в соответствующие папки, обеспечим индексацию для удобного поиска, предложим пользовательский интерфейс на сайте или на мобильном устройстве и откроем доступ за небольшую сумму, которая будет также автоматически сниматься с вашего счета через пластиковую карту, то это можно называть цифровизацией услуг.

Когда необходимости в физическом книгохранилище не останется, и мы на основании анализа предыдущих запросов читателей будем предугадывать их преференции и рекомендовать им книги для дальнейшего чтения, мы уже можем говорить о цифровой трансформации услуг библиотеки. В данном случае услуга изменилась качественно, она стала масштабируемой и более доступной.

В Узбекистане полным ходом идет внедрение систем электронного документооборота (E-Hujjat), то есть оцифровка. На следующем этапе надо заставить цифровые данные работать, то есть посредством их анализа находить новые ниши для развития бизнеса, и наконец пересмотреть бизнес-модели для трансформации компаний.

Как решить, какие технологии развивать?

Сегодня банков очень много, делать «деньги из денег» стало сложно, поэтому вопрос: как дифференцироваться? Только те банки, которые задумаются о клиенте завтрашнего дня, и смогут создать соответствующие продукты, могут выиграть в такой конкурентной борьбе.

На многих финтех-конференциях по всему миру банки, инвестиционные и страховые компании выражают намерения и впредь инвестировать в инновации и предвидят, что основной прорыв в этой области произойдет на уровне программного обеспечения.

Мне кажется, ситуацию на банковском рынке Узбекистана очень ярко отражают отклики клиентов.

Несомненно, много и позитивных откликов, но следует обратить внимание, что негативные отклики в основном связаны с цифровыми продуктами и удобством их использования.

На мой взгляд, есть четыре основных компонента готовности для цифрового рывка:

- инвестиции;

- законодательная база;

- кадры;

- технологии.

Узбекистану нужны инвестиции в модернизацию технического и программного обеспечения. Но новейшие технологии сами по себе стоимости продукту не добавят. Их надо применять там, где они имеют наибольшее значение. Для этого нужны кадры с соответствующими навыками.

Но ни таланты, ни технологии не гарантируют цифровой рывок, пока не будет законодательной базы, обеспечивающей четкое распределение прав и обязанностей сторон, ответственность за использование данных или гарантий безопасности инвестиций.

Поэтому, если все вышеуказанные компоненты присутствуют, для использования прогрессивных технологий требуется одно — просто начать использовать эти технологии.

При этом ставить вопрос не в форме «что нужно технологии, чтобы ее внедрить», а в форме «что нужно клиенту», а потом уже выбирать, какую технологию для этого использовать.

Все необходимые технологии для цифрового рывка уже имеются. Технология блокчейн для заключения умных контрактов, облачные решения для больших данных и быстрой разработки и внедрения программных продуктов, интернет вещей для удаленного управления производственными мощностями, расширенная аналитика для нахождения новых бизнес-моделей с добавленной стоимостью на основании имеющихся данных.

Иллюстрация автора

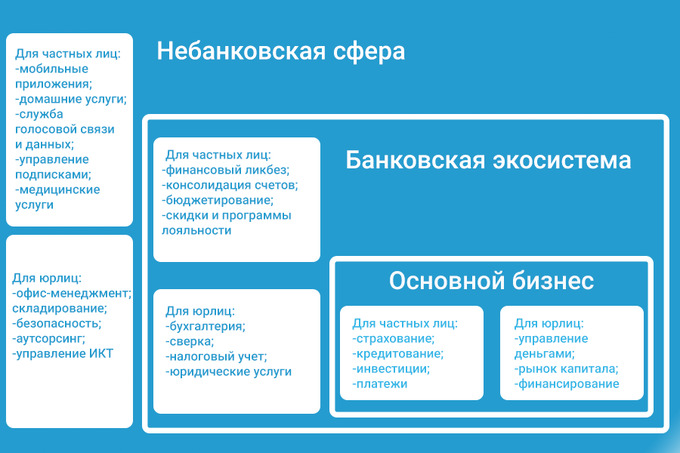

Технология — не самоцель, она «вещь» прикладная, и искать в ней ответ на фундаментальные вопросы не стоит. Например, известно, что есть целый ряд услуг, который составляет основной костяк банковской деятельности.

Предлагаемый подход заключается в инвентаризации этих услуг и проверке их на пригодность к цифровой экономике. И там, где есть разрыв, посчитать, сколько будет стоить разработать и внедрить ответ на такой разрыв и сколько прибыли это принесет.

Те услуги, улучшение которых обещает наибольшую добавленную стоимость, приоритизируются для разработки и внедрения. Такое упражнение даст возможность банкам понять, куда потратить свои силы сегодня, через год или через пять лет.

Как я уже говорил, финансовый сектор уже находится на относительно высоком уровне цифровой зрелости. Это значит, что рано или поздно может появиться какая-то платформа, которая будет миновать банки в их классических функциях.

Так было в 1992 году, когда два датских предпринимателя основали Saxo Bank, который предоставлял возможность обычным людям напрямую торговать валютными парами. Сегодня этот банк один из первых выводит на свою платформу торговлю активов с фиксированной доходностью для частных клиентов по всему миру. Этот же банк уже 10 лет назад использовал алгоритмы машинного обучения для предсказания, когда клиент перестанет торговать и закроет счет, и рекомендательных систем для удержания клиента.

Иллюстрация автора

Что можно сделать прямо сейчас?

На мой взгляд, существует абсолютный минимум для любой организации, который обеспечит успешную цифровизацию уже сейчас.

1. Пересмотреть портфель предоставляемых услуг

Исторически возможность развития лояльности клиента обеспечивалась предложением ему других доступных основных сервисов. Например, клиенту с расчетным счетом предлагалось рассмотреть ипотеку, или валютную пластиковую карту (на рисунке: рамка «Основной бизнес»).

Выходя за рамки традиционного бизнеса, банки могут использовать существующую клиентскую базу и оперативные возможности, укреплять взаимодействие и собирать данные, которые позволят более полно рассмотреть потребности клиентов («Банковская экосистема»). Например, многие банки, взявшие курс на цифровизацию, предоставляют на своих площадках возможность учета расходов, создавать бюджеты (для физлиц), анализировать денежные потоки (для юрлиц).

На территории небанковского сектора перед банками открываются новые возможности. Некоторые банки вступают в партнерство с крупными медицинскими учреждениями и страховыми компаниями, чтобы улучшить сбор платежей.

При этом каждая бизнес-идея должна дисциплинированно проходить через тест на добавленную стоимость и необходимость для клиента. Такую проверку можно сделать, только если у банка хорошие отношения с клиентами. Поэтому следующий шаг — это улучшение работы с клиентами.

Иллюстрация автора

2. Пересмотреть процесс работы с клиентами

Иллюстрация: smartinsights.com

Большинство банков в Узбекистане не ведут учет запросов клиентов. Можно позвонить в банк, и вам ответят на ваш вопрос, но никто не запишет его для дальнейшей обработки. Но ведь клиент, перед тем как связаться с банком по поводу заказа нового сервиса или жалобы проделывает некий «путь», например, состоящий из таких шагов:

- увидел рекламу;

- позвонил и заказал продукт;

- получил продукт и детальную инструкцию.

Данный путь для каждого клиента разный по длине и по результату, но, к счастью, этим можно управлять. Для этого нужно построить путь от точки, А до точки Б, который наиболее ярко отражает довольного клиента в точке Б. Потому что все процессы (разработка, маркетинг, продажи, обслуживание, пост-обслуживание) взаимосвязаны и сложны, а знание того, где и в какое время банку нужно взаимодействовать с клиентом, поможет достигнуть максимального эффекта.

По-другому это называется картой путешествия клиента, и банки, вставшие на путь цифровизации, всё больше работают с пониманием такой карты для выявления всех точек касания и улучшения сервиса в каждом пункте.

Начав разработку такой карты, можно быстро понять, что достоверные данные нужны на каждом этапе, потому что без этих данных эффективно улучшить работу с клиентом не получится.

Например, если нет данных о том, что было предложено клиенту на каждом этапе общения, невозможно с уверенностью ответить на вопрос, почему он закрывает свой счет. Кроме того, используя данные, можно предположить, о чем клиент думает, что испытывает, а следовательно, включить в карту путешествия инструменты, которые помогут человеку решить проблему или сделать выбор.

Понимание проблем клиентов даст возможность разработать востребованные продукты. Кроме того, появятся предпосылки вовлечения клиентов в процесс разработки для тестирования и проверки продукта на соответствие ожиданиям. Такого рода процесс разработки, помимо прочего, требует адаптации гибких методов в ИКТ.

3. Пересмотреть процесс ИКТ-разработки

Многие внедренные ИКТ-системы в банках по своей сути являются монолитными,

Поэтому многие организации переходят к применению микросервисов или контейнерных технологий, чтобы создавать программные продукты, которые легко интегрируются в общую систему и могут работать и автономно.

Чтобы не переделывать всё с нуля, и старые информационные системы временно сосуществовали с новыми, некоторые внедряют двухскоростную архитектуру ИКТ. Классический подход ориентируется на стабильность и безопасность, тогда как гибкая (Agile) альтернатива позволяет быстро адаптироваться к изменениям во внешней среде.

4. Пересмотреть партнерские отношения

Успешный запуск новых цифровых продуктов с высокой добавленной стоимостью требует быстрого доступа к критической массе клиентов. Так, одна из отраслей с растущим количеством клиентов в Узбекистане — электронная коммерция.

Например, интернет-магазины могут предоставить банкам возможность создавать кредитные услуги для клиентов сайта. Это выгодно банку, так как открывается новый канал обретения клиентов; выгодно интернет-магазину — это соблазн для быстрого роста в условиях ограниченного капитала; и наконец, потребителям, так как принимать решение о покупке крупных предметов, таких как холодильники или телевизоры, становятся намного проще.

5. Пересмотреть маркетинг

Традиционные каналы рекламы по радио, ТВ или билбордах постепенно теряют эффективность. Я не устану повторять, клиент должен быть в центре внимания. Необходимо точно знать, на какого потенциального клиента рассчитана та или иная реклама, и как нужно донести до него эту информацию, чтобы вероятность его конверсии стремилась к 100%. Это требует сбора и анализа информации по всем возможным каналам.

Таргетированная реклама не является чем-то новым, но некоторые методы в этой области имеют большой потенциал. Например, в 2015 году компания Volvo применила своего рода ход конем во время Суперкубка в США. Этот период — один из самых дорогих промежутков для ТВ-рекламы. В тот год крупные автопроизводители типа Mercedes-Benz, Lexus, Nissan, Toyota, потратили в общей сложности $60 млн на размещение рекламы в этом промежутке.

Тогда как Volvo сообщила, что любой, кто просто твитнет имя человека, которому хотели бы подарить автомобиль, под хештегом #VolvoContest во время любой коммерческой рекламы в период Суперкубка, может выиграть новый Volvo. Бренд был у всех на уме, даже тогда когда по телевизору шла другая реклама. В итоге, не потратив ни цента на рекламу, удалось увеличить продажи модели ХС60 на 70% в течение месяца после Суперкубка. Вместо Volvo тут могла бы быть любая другая компания из любой отрасли, а вместо Twitter — любой другой канал.

Что ждет банковский сектор Узбекистана?

Я, конечно, не специалист по развитию банковского сектора в целом. Но все-таки попробую выразить свою точку зрения.

Мне кажется, развитие в банковском секторе в целом будет во многом зависеть от репутации правительства в отношении либерализации валюты, изменений в бюрократических процедурах и более прозрачного регулирования. Иностранные банки, я думаю, не смогут занять значительную долю рынка в ближайшем будущем из-за непривычных для них процедур и сильной позиции более крупных игроков.

С другой стороны, последовательная либерализация рынка банковских услуг приведет к тому, что вхождение зарубежных банков на местный рынок даст возможность проверить конкурентоспособность узбекских банков.

Из теории микроэкономики мы знаем, что при прочих равных условиях производители товаров и услуг будут вступать на рынок до тех пор, пока это будет рентабельно. Когда рынок переполнен и прибыль стремится к нулю, игрокам волей-не волей придется выходить из бизнеса или искать пути дифференциации для увеличения прибыли.

На сегодняшний день наиболее многообещающим драйвером подобного рывка являются товары и услуги, построенные с использованием прорывных технологий, которые значительно сокращают расходы или охватывают такое количество клиентов, что доходы резко возрастут.

С учетом того, что цифровая стратегия и трансформация занимает несколько лет, и количество иностранных конкурентов на рынке банковских услуг невелико, банкам сейчас как никогда стоит задуматься о том, как подготовиться и адаптироваться к таким изменениям.

Мнение редакции может не совпадать с мнением автора.

Ранее Spot на карточках объяснял, что такое цифровые банки и зачем они нужны Узбекистану.