Что является драйвером для роста экономики Узбекистана, что будет с государственным долгом и инфляцией, почему еврооблигации страны привлекают внимание зарубежных инвесторов?

Своим мнением в ходе IV конференции Cbonds «Рынок капитала Узбекистана» поделилась заместитель начальника отдела исследований в «Газпромбанке», главный экономист по странам СНГ Гульнара Хайдаршина.

Spot публикует выдержки из выступления спикера.

Рост экономики Узбекистана превысит докризисные уровни

Мы видим, что происходит в мире и то, как все день за днем движется к рецессии — к относительно умеренному, некритическому спаду производства и замедлению темпов экономического роста. Инвесторы сейчас находятся в поиске новых высокодоходных рынков, Узбекистан в свою очередь является одним из таких.

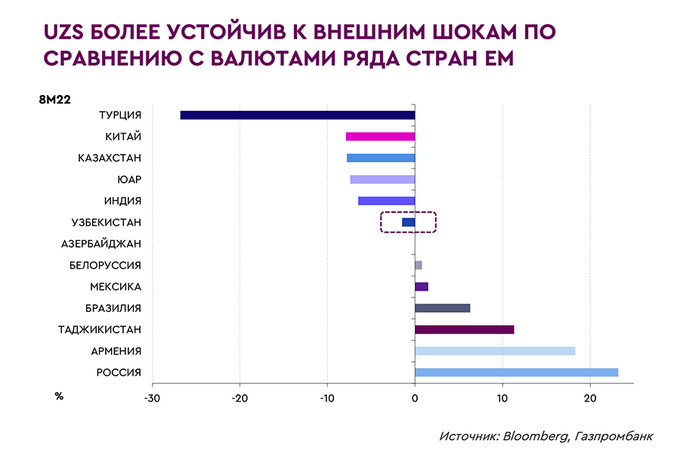

Стоит заметить, что валютные рынки многих стран очень сильно «штормило» в этом году. Но узбекский сум достойно перенес мартовские события в отличии от турецкой лиры.

Излишние послабления плохо бы сказались на сумовых активах. А излишнее укрепление, которое, к примеру, мы видим у России, в отрицательной форме сказывается на работе экспортеров и экономики, которая как раз ориентирована на экспорт.

Поддержку суму сейчас оказывает экспортная выручка и низкие девальвационные ожидания населения, устойчивая роль домохозяйств в качестве нетто-продавца иностранной валюты.

Сум стал более свободно плавающим, то есть участие Центрального банка в курсообразовании минимальное, что позволяет использовать сум как буфер внешних рисков. Это вызывает у зарубежных инвесторов большее доверие к финансовому рынку.

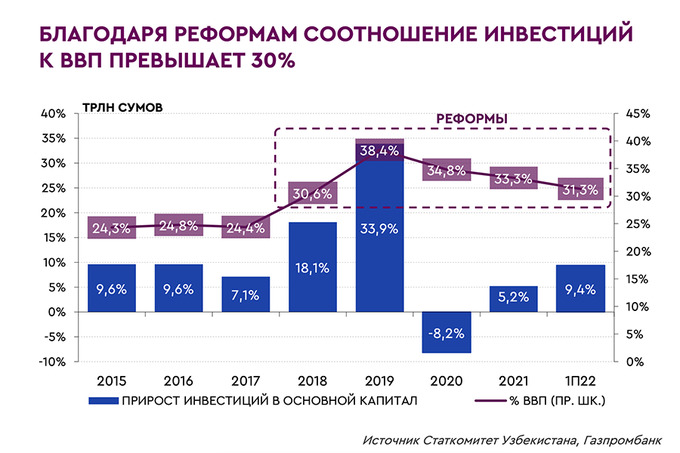

Проведенные за последние пять лет реформы позволили снизить влияние пандемии и геополитических рисков на экономику.

С 2017 по 2021 годы было реализовано весомое количество мер, среди которых:

- свобода купли-продажи валюты в обменных пунктах;

- свобода выбора формы оплаты для экспортеров и импортеров по внешнеторговым контрактам;

- установление равных прав на проведение валютных операций всем участникам внешнеэкономической деятельности;

- создание рыночных условий для формирования курса UZS;

- последовательное сокращение роли ЦБ в курсообразовании и многое другое.

Благодаря взвешенным противоэпидемическим мерам и фискальным стимулам рост экономики в 2021 года восстановился до 7,4%.

В условиях восстановления внешнего и внутреннего спроса рост экономики в 2022—2023 годах составит 5,8% и 6,9%, соответственно, превысив докризисные уровни — 5,1−5,6% в 2018 и 2019 годах, соответственно.

Роль транспортного компонента в ВВП Узбекистана будет усиливаться. Ожидается ускорение роста и продолжение диверсификации экономики за счет транспортной и строительной отраслей.

В реалиях новой геополитической среды важно не забывать, что Узбекистан испокон веков находился в центре торговых путей.

Теперь, когда основные транспортные «артерии» из Европы в Китай перекрыты из-за ряда геополитических рисков, все находятся в активном поиске альтернативных путей. Понимая это, правительство страны ускоренно работает над развитием дорожных сетей.

В частности речь идет о строительстве афганской железной дороги через Кыргызстан и Китай, что позволит сохранить торговые пути между Китаем и Европой, а роль Узбекистана в этом вопросе сделать ключевой.

Если же говорить о строительстве, то в период пандемии развитие этой сферы оказалось на паузе, ведь все имеющиеся ресурсы были мобилизованы для борьбы с COVID-19. Но уже сегодня мы видим всплеск спроса. Более того, в структуре инвестиций основной капитал преобладает в сфере строительства — его доля превышает 50%.

В разрезе темы о ключевых строительных проектах, фокус смещается на низкоуглеродную энергетику.

Так, согласно данным статкомитета Узбекистана и их открытым источникам, в Каракалпакстане утверждено строительство ветровой электростанции, в Нукусе запущена реконструкция Тахиаташской ТЭС, в Навои, Джизаке и Самарканде полным ходом идет строительство солнечных электростанций.

Но при этом стоит понимать, что эффект пандемии в инвестициях двух этих отраслей еще не полностью исчерпан.

Высокая доля молодого населения — дополнительный драйвер роста экономики. Если в европейских странах остро стоит проблема старения большей части населения, то в Узбекистане этого нет.

Страна занимает второе в СНГ место по численности населения. Ежегодный прирост на протяжении последних пяти лет составляет 700 тыс. человек. Средняя возрастная медиана населения составляет меньше 30 лет.

Высокая доля молодого населения будет способствовать ускорению роста экономики по мере развития обрабатывающей промышленности и создания новых рабочих мест внутри страны.

К 2026 году, по прогнозам, население Узбекистана превысит 38 млн, что предполагает тот факт, что численность населения страны поднимется на 37 место в мире, опередив Польшу, Канаду и Саудовскую Аравию.

Стратегия нового Узбекистана

Проведенные реформы стали фундаментом для последующего развития экономики страны. Но возник вопрос о том, что же будет дальше.

В начале текущего года была намечена стратегия нового Узбекистана на 2022−2026 годы.

Ее основные направления заключаются в создании 3,5 млн новых рабочих мест до конца 2026 года, в предоставлении 2,5 млн неофициально работающим гражданам социальных гарантий, в развитии туризма, улучшении инвестиционного климата, трансформации банковской системы, сокращении теневой экономики и во внедрении принципов «зеленой» экономики.

Согласно основным целевым показателям стратегии на конец 2024 года инфляция должна составлять 5%, дефицит бюджета 3% ВВП. На конец 2026 года доля частного сектора в экономике должна дойти до 80%, оборот фондового рынка достигнуть $7 млрд, экспорт — $30 млрд, а ВВП — $100 млрд.

С 2022 по 2025 год планируется:

- дальнейшая либерализация формирования валютного курса;

- поэтапное увеличение амплитуды колебаний обменного курса;

- внедрение производимых финансовых инструментов;

- развитие институтов маркет-мейкеров;

- повышение активности коммерческих банков на валютном рынке

- реализация Центробанком «Стратегии валютных интервенций на 2021−2025 годы»;

- принятие кодекса этики на валютном рынке;

- повышение прозрачности, стандартизации комиссий;

- цифровизация валютного рынка.

Внешняя торговля

В первой половине 2022 году наметилась тенденция к нормализации торгового дефицита в условиях расширения географии и номенклатуры экспорта до уровней ниже $10 млрд.

Основным фактором дефицита внешней торговли выступает импорт оборудования и комплектующих.

Из $16,8 млрд импорта 33% приходится на машины и оборудование, следом идут 14% на продукцию химической промышленности, 12% на металлы, 8% на услуги, 5% на минеральное топливо и нефтепродукты, а оставшиеся 17% на прочее.

Поддержку экспорту оказывает наращивание доли продукции с высокой добавленной стоимостью. Благодаря реформам и модернизации производств доля экспорта продукции с ВДС превысила 40%.

Так экспорт без учета золота, вырос на 22,6%, экспорт промышленных товаров — на 14%.

Немаловажен и тот факт, что государство частично компенсирует затраты на транспортировку экспортируемой продукции с ВДС (валовая добавленная стоимость).

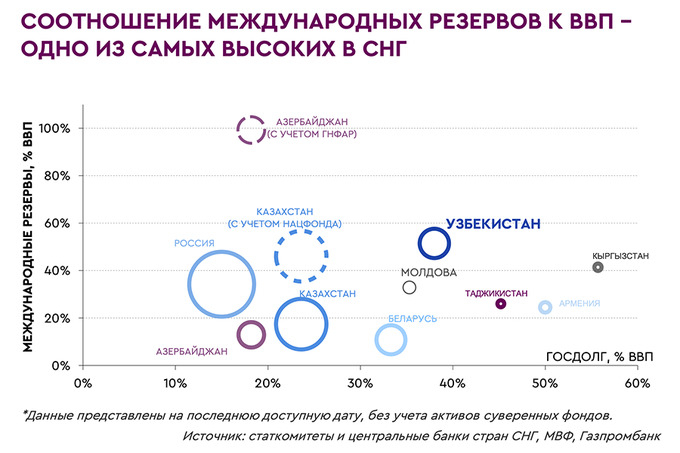

Международные резервы устойчивы к внешним шокам. Устойчивость наблюдается благодаря высокой доле золота, пожалуй, наименее рискованного на сегодня актива.

Достаточность международных резервов является одной из самых высоких в СНГ — 14,4 месяцев импорта, или 50% ВВП на 1 августа текущего года. Пополнение золотовалютных резервов осуществляется в основном за счет приобретения золота на внутреннем рынке.

И это в действительности хорошая защита от внешних шоков. Мы, к примеру, специально проводили анализ, который показал, что когда снижаются цены на нефть, растет золото и наоборот.

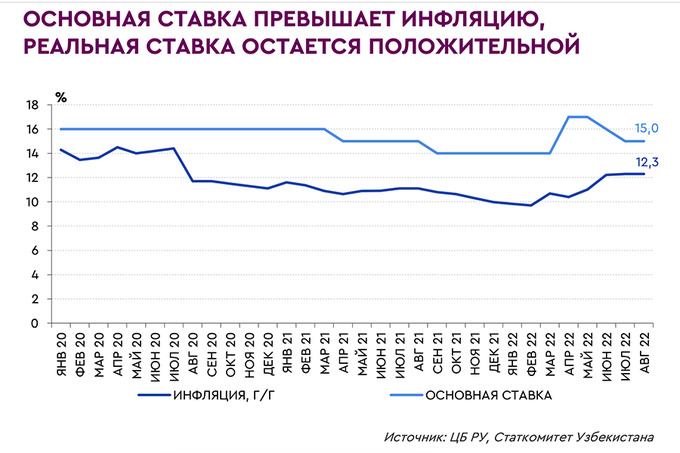

Инфляция стабилизируется

Несмотря на усиление внешних рисков, инфляционное давление в экономике Узбекистана на сегодняшний день слабее, чем в большинстве других стран СНГ. В августе ее показатель составил 12,3%. В ближайший год инфляционные риски ослабнут, а рост потребительских цен замедлится. На это окажут влияние следующие факторы:

- нормализация работы логистических цепочек;

- стабилизация мировых цен на продовольствие;

- стабилизация инфляции в странах — торговых партнерах;

- стабилизация инфляционных ожиданий населения;

- низкие риски резкой девальвации сума;

- импортозамещение.

В связи с обострением геополитических рисков в марте 2022 года было заметно ускорение инфляции на 300 базисных пунктов до 17%. Уже через пару месяцев в июне-июле, в условиях стабилизации курса показатель был понижен до 15% во избежание излишнего давления на рост экономики.

Более того, с начала года курс сума ослаб к доллару лишь на 1,5%. Таким образом, проинфляционное давление со стороны курса сума было минимальным.

Учитывая вероятное замедление инфляции сильнее прогноза, мы не исключаем еще одного снижения ставки до конца года. Таким образом прогноз инфляции на конец 2022 года составит 11,6%, а на конец 2023 года — 8,5%.

Бюджетная политика и госдолг

В условиях обострения геополитических рисков приоритет в стимулировании экономики отдан фискальной политике. Она остается стимулирующей, а в 2023 году прогнозируется возможность фискальной консолидации.

Центральный банк достаточно осторожно понижает ставку, а основной стимулирующей функцией в экономике остаются бюджетные расходы. И в принципе это логичный подход, ведь когда оперируешь только ставкой, то контролировать эти деньги не получается, другое дело — бюджет. При нем деньги попадают адресно, в те проекты, в которых страна заинтересована.

Дефицит бюджета в 2022 году должен нормализоваться до 1,8% ВВП. Бюджет сохраняет социальную направленность, доля социальных расходов уже в этом году достигла 53%. Именно этот показатель поддерживает внутреннее потребление.

В 2023 году по мере роста экономики мы ожидаем дальнейшего сокращения дефицита бюджета.

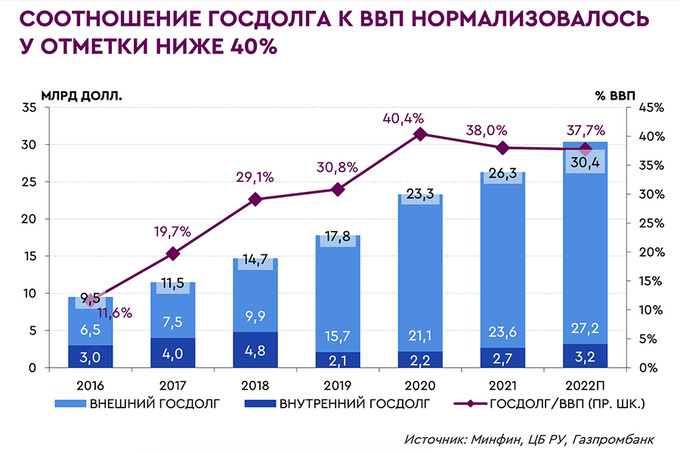

По состоянию на 1 января госдолг Узбекистана с учетом госгарантий составил $26,3 млрд или 38% ВВП, ниже наших ожиданий и прогнозов рейтинговых агентств.

Учитывая значительно меньшее, чем ожидалось, чистое привлечение госдолга в 2021 году и сдержанные планы заимствований в 2022 году, соотношение госдолга к ВВП может снизиться к концу года до 37,7% ВВП.

Ни один из сценариев стресс-теста (привлечение госдолга в максимальном объеме $4,5 млрд в 2022 году) не показал превышения госдолгом отметки 60% ВВП. В связи с этим Минфин создал систему управления госдолгом и уделяет больше внимания снижению валютных рисков.

Долговой рынок

Что касается роста долговой нагрузки, то в период пандемии, страна активно привлекала займы. И иногда это было слишком активно, вызывая как наше беспокойство, так и рейтинговых агентств.

В 2020 году был пик долговой нагрузки, она превышала 40%. Но потом были предприняты усилия по ее нормализации. И вот уже в прошлом году показатель нагрузки снизился до 38% ВВП, став нормальным уровнем для стран рейтинговый группы.

Более того, суверенные рейтинги страны в условиях пандемии оставались стабильными и сейчас нет никаких факторов давления на них, а в перспективе ближайших двух лет есть вероятность их повышения.

Но для этого необходимо будет устранить ряд факторов. Так, повышение рейтинга S&P сдерживает низкий ВВП на душу населения и недостаточный уровень гибкости денежно-кредитной политики. Рейтингу Fitch мешает тот же низкий ВВП, а также мягкая бюджетная политика и высокая инфляция.

Долговой рынок

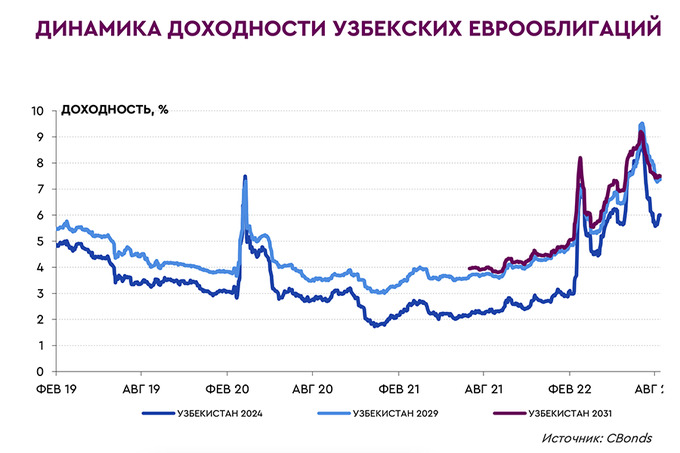

Привлекательно выглядят и еврооблигации Узбекистана. Благодаря проведенным реформам Узбекистан стал одним из наиболее привлекательных суверенных эмитентов на постсоветском пространстве. Сейчас еврооблигации Узбекистана оценены рынком справедливо и торгуются в соответствии с его рейтинговой группой.

По мере дальнейшей реализации реформ, снижения уровня долларизации экономики, создания новых рабочих мест и частичного замещения долга прямыми инвестициями мы видим потенциал для снижения доходностей узбекских еврооблигаций.

Объем локального рынка растет, инструменты интересны. Минфин Узбекистана активно развивает локальный рынок долга.

С начала 2019 года его объем вырос в 22 раза. Мы позитивно смотрим на высокодоходные выпуски в узбекских сумах с погашением в 2023—2024 годах. Например, в США в июле инфляция составила 8,5% при ставке 2,5%, а в Узбекистане остается стабильной и в августе составила 12,3% при высокой основной ставке (15%).

В условиях консервативной монетарной политики ЦБ Узбекистана ставки по локальным облигациям в сумах сохранятся привлекательными в среднесрочной перспективе.

Таким образом, ситуация, сложившаяся в Узбекистане, становится объектом интереса зарубежных инвесторов, которые в отчаянии от падения рынка Европы, США и неясной пока ситуации в Китае.