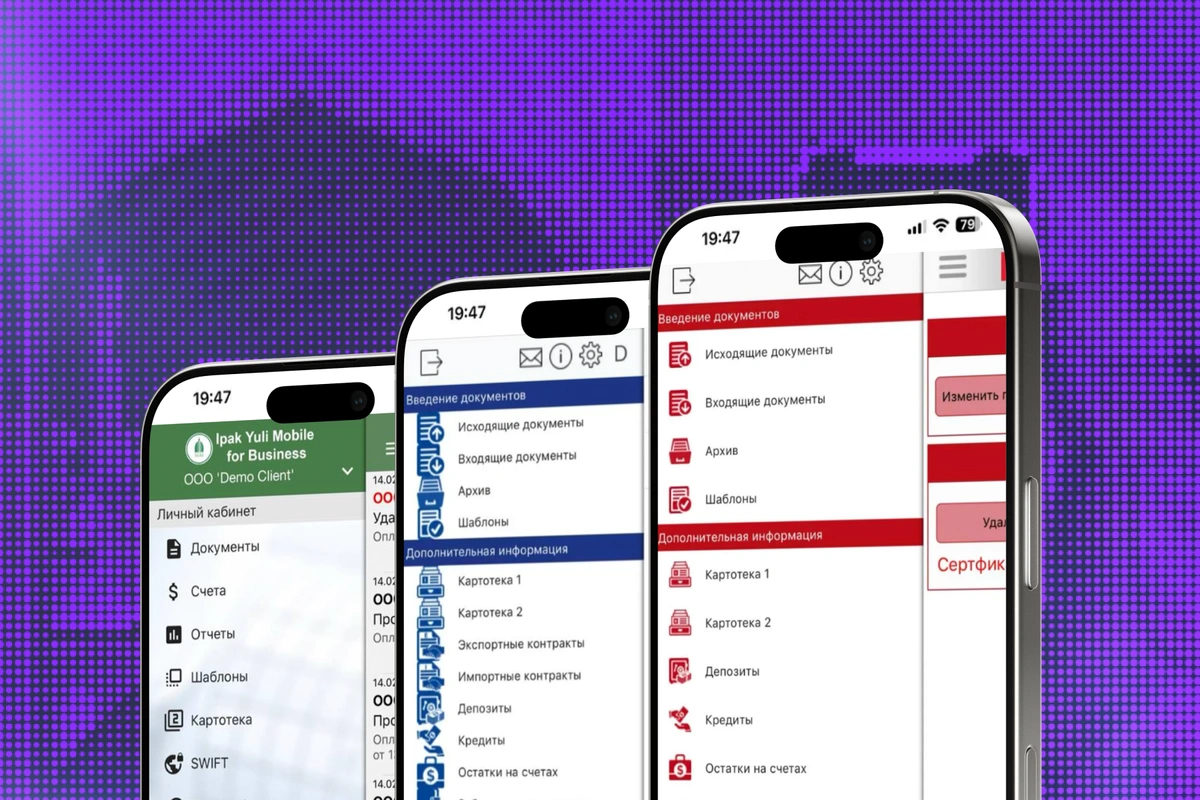

Rocket Tech (AI/UX Lab, Ready Bank) представила результаты исследования цифровой зрелости банковских приложений для бизнеса в Узбекистане на примере 20 банков. Исследование оценивает, насколько цифровые каналы банков закрывают реальные задачи предпринимателей — от платежей и кредитов до интеграций, аналитики, безопасности и качества пользовательского опыта.

Исследование проводилось на практике: команда прошла ключевые пользовательские сценарии:

- онбординг/открытие счета;

- выполнение операций;

- взаимодействие с поддержкой.

Затем вручную оценила приложения по 110 характеристикам, сгруппированным в 12 функциональных блоков. Итогом стал сравнительный срез рынка, карта сильных и слабых зон, и ориентиры развития с опорой на международные best practices.

Почему это важно именно в начале 2026 года: AI и open banking меняют правила игры

Рынок SME‑сервисов в Узбекистане входит в фазу, когда конкуренция за предпринимателя все меньше зависит от «наличия приложения» и все больше — от скорости, удобства, автоматизации и экосистемности цифровых продуктов.

Внедрение AI во все сферы экономики

Государство закрепляет вектор на развитие AI — в Узбекистане утверждена «Стратегия развития технологий искусственного интеллекта до 2030 года», которая задает рамку для внедрения AI в экономике и социальной сфере.

Запуск open banking

В постановлении президента Республики Узбекистан № ПП‑359 от 27 ноября 2025 года зафиксирована задача к 1 сентября 2026 года внедрить систему «открытого банкинга», обеспечивающую безопасный и стандартизированный обмен данными между банками, платежными организациями и финтех‑компаниями.

Это означает, что банки постепенно перестают быть «монополистами данных»: клиент сам будет определять, кому и как передавать финансовую информацию. А значит, банкам придется конкурировать не только между собой, но и с финтех‑сервисами, которые уже сегодня предлагают предпринимателям более гибкие и продвинутые сценарии — от интеграций и аналитики до автоматизации документооборота.

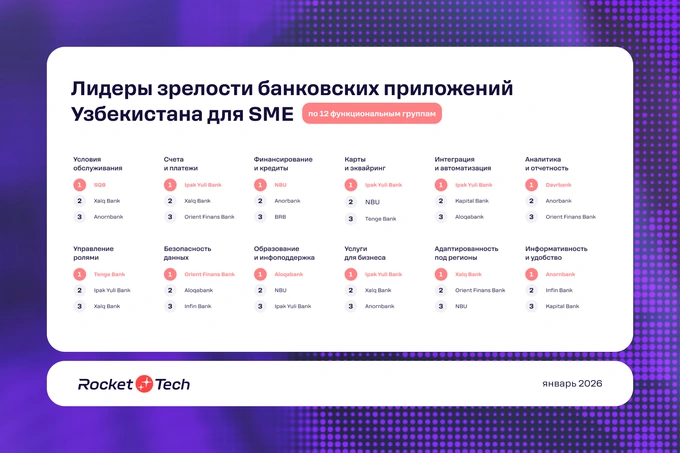

Топы по функциональным группам

В рамках аудита определены топы по каждой из 12 функциональных групп. Все оценки, примеры интерфейсных решений и разборы сценариев — в полной версии исследования.

Ключевые выводы исследования

Исследование показало, что SME-банкинг в Узбекистане развивается неравномерно: одни банки предлагают полноценные цифровые сервисы для ежедневной работы бизнеса, другие — остаются с набором функций с тяжелой логикой и офлайн-зависимостями. В результате предприниматели выбирают не банк как бренд, а удобство конкретных сценариев — скорость операций, доступ к документам и управлению процессами.

Платежные решения — динамичное направление

Базовые платежные сценарии во многих банках уже стали отраслевым стандартом, однако автоматизация остается неоднородной. Массовые выплаты, автоплатежи и шаблоны операций реализованы по-разному, и именно эти детали определяют, воспринимается ли банк как инструмент управления бизнесом или просто как канал переводов.

Большая разница в уровне пользовательского опыта

Даже при наличии схожего функционала качество UX сильно различается: у топов интерфейсы помогают быстро довести пользователя до результата, у отстающих — перегружены и слабо информативны. Для SME это означает прямые издержки: больше времени, ошибок и сложностей при работе с финансами.

Запрос на более гибкие кредитные процессы

Кредитные продукты все чаще появляются в цифровых каналах, но во многих случаях онлайн-сценарий ограничивается подачей заявки, а дальше процесс уходит в офлайн. Банкам важно выстраивать полный цифровой цикл кредитования, иначе теряется ключевая ценность digital-канала — скорость и предсказуемость.

Потенциал развития интеграций и цифровых инструментов

Для бизнеса банк все чаще должен быть частью рабочей среды — с интеграциями, бухгалтерией, ERP/CRM, документооборотом и налоговыми сценариями. Аудит показал, что у большинства банков такие интеграции либо точечны, либо декларативны, что становится критичным на фоне предстоящего внедрения open banking.

Пространство для развития продвинутой финансовой аналитики

Финансовая аналитика в SME-банкинге в основном ограничивается статичными выписками и базовыми отчетами. Управленческие дашборды, гибкие фильтры и удобные выгрузки встречаются редко, что снижает управляемость бизнеса и доверие к цифровым каналам банка.

Функции управления ролями и безопасность нуждаются в развитии

Функции корпоративного доступа, разграничения ролей и контроля операций реализованы неравномерно. При этом именно эти сценарии критичны для растущего бизнеса: слабый корпоративный и защитный контур становится барьером для масштабирования и источником операционных рисков.

Нереализованный спрос на экосистемные нефинансовые сервисы

Образовательные материалы, консультации, B2B-сервисы и партнерские предложения представлены точечно и редко встроены в пользовательские сценарии. Это упущенная возможность: такие сервисы могли бы повышать ценность банка для SME и усиливать долгосрочное взаимодействие.

Потребность расширения региональной и контекстной адаптации

Многие цифровые решения ориентированы преимущественно на крупные города и не учитывают различия в инфраструктуре и пользовательских условиях регионов. При этом именно региональная адаптация напрямую влияет на финансовую включенность и масштабирование SME-банкинга.

AI‑функции практически не представлены

Отдельный вывод исследования — отсутствие AI‑сценариев, соответствующих международным стандартам SME‑банкинга. В мировой практике AI уже применяется:

- в аналитике: прогноз cash‑flow, рекомендации по расходам и налогам;

- в автоматизации: распознавание документов, автозаполнение платежек;

- в клиентской поддержке: ассистенты, закрывающие большую часть запросов;

- а также в безопасности в виде поведенческого антифрода.

В рассмотренных приложениях для бизнеса в Узбекистане таких решений не выявлено.

При этом именно AI в ближайшие годы может стать тем, что отделит «банк‑сервис» от «банка‑инструмента управления бизнесом». Стратегический сигнал очевиден: на фоне заявленного курса страны на развитие AI до 2030 года и приближения open banking банки будут конкурировать не количеством функций, а тем, насколько умно продукт снижает ручной труд и помогает принимать решения.

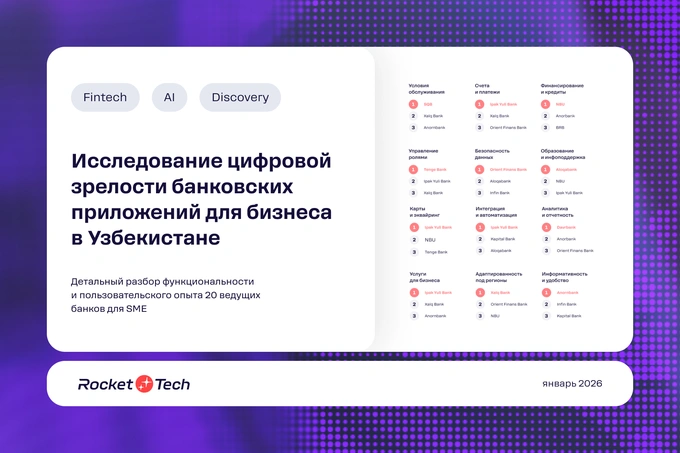

Что внутри полной версии исследования

Полная презентация исследования включает:

- модель оценки (12 групп/110 характеристик) и логику подсчета;

- разбор сильных и слабых UX‑паттернов на реальных сценариях;

- сопоставление с международными бенчмарками на примере Revolut Business, Wise, DBS, Starling, Monzo и других топов SME‑банкинга;

- практические точки роста по ключевым вертикалям: интеграции, аналитика, безопасность, роли, AI‑сценарии и подготовка к open banking.

Презентацию с исследованием можно скачать на сайте Rocket Tech.

О Rocket Tech

Rocket Tech — технологический партнер, работающий с финтех-продуктами и банковскими командами в Центральной Азии, с фокусом на цифровую трансформацию, пользовательский опыт и внедрение AI-сценариев в банковские сервисы.

Discovery и AI/UX Lab

В структуре Rocket Tech выделено Discovery-направление, занимающееся продуктовыми исследованиями и подготовкой решений до этапа разработки.

На его базе работает AI/UX Lab, где команда проводит качественные исследования, продуктовые и экспертные аудиты финтех-решений. В 2025 году лаборатория выполнила более 40 исследований и тестов цифровых продуктов, включая банковские сервисы для бизнеса.

Ready Bank

Ready Bank — готовая модульная платформа Rocket Tech для запуска и развития цифровых банковских сервисов, включая решения для SME.

Платформа используется как инструмент ускоренной технологической трансформации: дает возможность банкам запускать и обновлять цифровые каналы без разработки с нуля, а также внедрять новые продуктовые и AI-сценарии в существующую архитектуру.

На правах рекламы.