Чуть меньше года назад, в ноябре 2018 года, Центральный банк анонсировал продажу памятных монет из золота и серебра. Любой желающий мог купить их в банках в любом регионе страны.

В конце августа 2019 года стало известно, что монет на продажу не осталось.

Бизнес-аналитик Магамед Жаваров, который ранее объяснял, стоит ли инвестировать в эти монеты, теперь разбирается, сколько можно было заработать на этом вложении.

Магамед Жаваров

Бизнес-аналитик консалтинговой компании Leverage

Как менялись цены

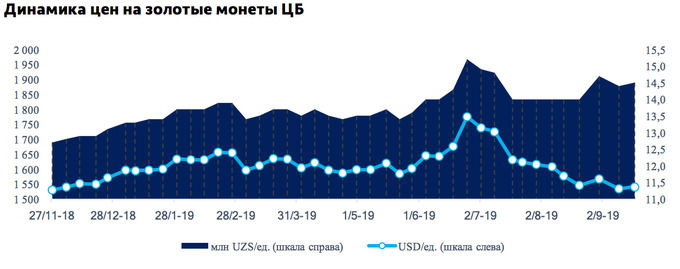

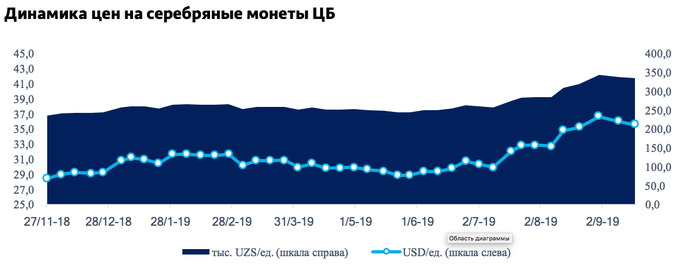

За прошедшие десять месяцев стоимость памятных монет повышалась. Так, в конце ноября одна золотая монета весом в 1 унцию (31,1 грамма) стоила 12,7 млн сумов ($1530,27), а серебряная — 236 тыс. сумов ($28,44).

Максимума цены на золотые монеты достигли 25 июня (15,2 млн сумов), на серебряные — 31 августа (344 тыс. сумов). Самые выгодные цены были в начале выпуска.

Долларовая оценка показывает несколько другую картину — цены то росли, то падали. При этом первая (27 ноября) и предпоследняя (10 сентября) почти равны — $1530,27 и $1534,43 соответственно. Пик был достигнут 25 июня — $1775,22.

Серебряные же стабильно дорожали, цены дошли до максимума в $36,66 31 августа.

Источник: ЦБ и расчеты на базе курсов ЦБ USD/UZS с 27 ноября 2018 года по 18 сен 2019 года

Источник: ЦБ и расчеты на базе курсов ЦБ USD/UZS с 27 ноября 2018 года по 18 сентября 2019 года

Как менялись биржевые котировки

Чтобы ответить на главный вопрос, стоит разобраться с рыночной стоимостью металлов, используемых в памятных монетах.

В качестве стоимостной базы берем утренний фиксинг по биржевым котировкам золота и серебра Лондонской ассоциации драгоценных металлов (LBMA). Именно его использует Узбекская Республиканская товарно-сырьевая биржа (УзРТСБ) для определения стоимости продажи драгоценных металлов.

Источник: Лондонская ассоциация драгоценных металлов

Котировки золота последние девять месяцев были чувствительными к мировым событиям. Однако котировки по LBMA растут как никогда.

Так, в начале года золото стартовало на отметке $1287,95 за тройскую унцию, а последняя котировка от 17 сентября — $1499,3. Прирост составил 16,4%. При этом пик был 6 сентября — $1542,6, и всё это на фоне слабевших до недавнего времени котировок нефти марки Brent и новостей о снижении ставки Федеральной резервной системы США, санкций Российской Федерации и торговой войны с Китаем.

Источник: Лондонская ассоциация драгоценных металлов

Котировки серебра были менее импульсивными. На LBMA в течение года наблюдался как рост, так и спад. Наряду с этим сохраняется восходящий тренд роста к текущему периоду.

Так, в начале года серебро стоило $15,44 за тройскую унцию, а 17 сентября — $17,84. Прирост за всё это время — 15,5%. При этом максимум был 4 сентября — $19,30, наряду с растущими котировками золота.

Прибыльность вложений, или обратная сторона монеты

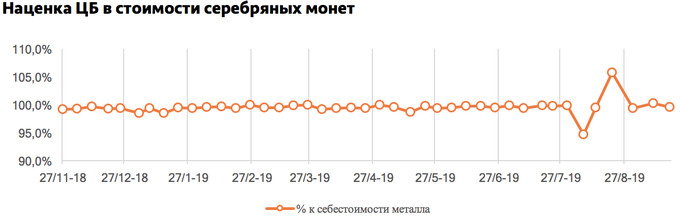

Приведенные котировки пригодятся для определения наценки на себестоимость драгметаллов в монетах Центробанка. Стоимость драгметаллов по бирже примем как рыночную. Достаточных сведений о стоимости самого производства монет, к сожалению, нет, но разница между ценами на монеты и биржевыми ценами драгметаллов покажет более-менее ясную картину.

Проанализировав соотношение долларовой оценки золотых монет и биржевых котировок золота, мы можем видеть, что с начала выпуска и до первой половины июля сохранялась наценка на уровне в среднем 24,5% на одну золотую монету.

Максимальная наценка наблюдается 19 марта — 25%. При этом со второй половины июля и по середину сентября наблюдается снижение относительной наценки с 14,8% до 2,8%.

Наценка по серебряным монетам до конца июля держалась в среднем на уровне 99,5% на одну серебряную монету. Максимальная наценка была 21 августа — 105,8%. При этом с августа до середины сентября наблюдались резкие колебания с возвратом к околостабильному уровню.

Казалось бы, снижение наценки должно позитивно сказаться на привлекательности монет среди потенциальных вкладчиков, однако не стоит делать преждевременные выводы и для начала учесть аспекты, касающиеся долларовой оценки.

Источник: расчеты на основе ценовой информации ЦБ и курса USD/UZS

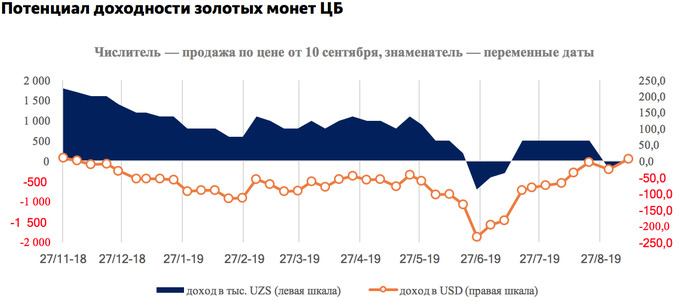

Доходность золотых монет в сумах держится в плюсовых значениях в течение почти всего периода продажи, за исключением конца июня, первой половины июля и второй половины сентября.

Максимальный доход от одной монеты в 1,8 млн сумов могли получить те, кто купил монеты в самом начале, при продаже по последней цене от 18 сентября. Значительный доход могли также получить те, кто купил монеты с декабря 2018-го по январь 2019 года, а также в начале марта, конце апреля и мая — от 1,1 до 1,7 млн сумов.

Расчет в долларах показывает преимущественно отрицательную доходность. Единственный доходный период — начало выпуска и конец от 10 сентября. Купив монеты тогда, вкладчики при их продаже сегодня могли бы получить лишь $10,43 и $6,27 дохода соответственно.

Убыток в долларовом расчете в разные периоды составляет от $2,35 (для тех, кто купил монеты в конце июня) до $4,5 на одну монету. График выше наглядно всё показывает.

Источник: расчеты на основе ценовой информации ЦБ и курса USD/UZS

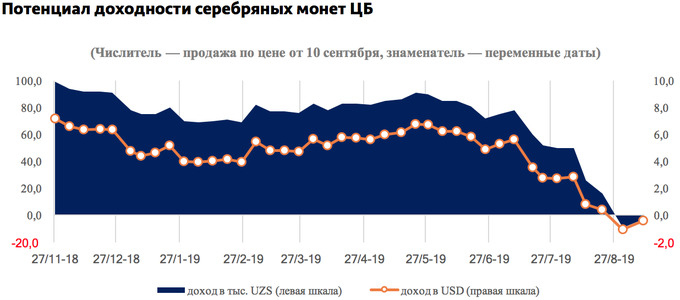

Доходность серебряных монет в сумах тоже была в плюсе почти весь период продажи, кроме конца августа и начала сентября. Здесь тоже максимальный доход могли извлечь те вкладчики, которые приобрели монеты в самом начале — они могли заработать 99 тыс. сумов при продаже 18 сентября. Те, кто покупал монеты с декабря 2018-го по первую половину июля 2019 года, могли заработать от 70 до 94 тыс. сумов.

Долларовая оценка доходности серебряных монет более оптимистична, чем золотых. Так, положительная доходность сохраняется вплоть до сегодня, за исключением покупки по цене от 31 августа и 10 сентября. Максимальный доход могли получить вкладчики, которые приобрели монеты при выпуске — $7,15 на монету. А если бы вы купили монеты в период с декабря 2018 по середину июля 2019 года, доходность составила бы от $3,5 до $6,7.

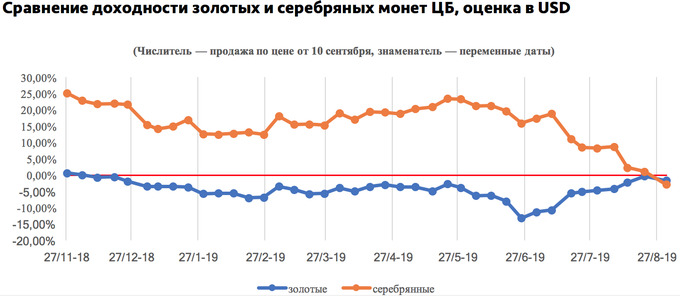

Итак, несмотря на свою дороговизну, золотые монеты приносят сравнительно невысокий доход в сумах и отрицательный в долларах, тогда как доходность серебряных монет — высокая по обеим позициям, так что они привлекательны для тех, кто хочет получить краткосрочную выгоды.

Для большей наглядности сравним графики доходности золотых и серебряных монет в процентах к их стоимости, в сумовой и долларовой оценке.

Важные моменты при обратном выкупе монет

К сожалению, ЦБ не регламентирует порядок обратного выкупа монет коммерческими банками. Однако надо иметь в виду, что при обратном выкупе важно физическое состояние памятной монеты — от этого будет зависеть выкупная цена и, соответственно, вероятность потерь.

Большинство профессиональных оценщиков используют международные стандарты качества, разработанные американским нумизматом Уильямом Шелдоном, которые выделяют конкретные градации по степени сохранности, в соответствии с которыми определяется ценность и покупная стоимость монеты.

Степени сохранности монет согласно системе оценки по Шелдону

Градация | Состояние | Характеристика |

UNC | Превосходное (Uncirculated) | Никаких признаков потертости, все детали рисунка на аверсе/реверсе четко различимы, присутствие оригинального чеканного блеска и зеркальных полей |

aUNC | Почти превосходное (About uncirculated) | Cледы мешкового хранения, не видимые невооруженным глазом мелкие царапины и забоины, отсутствуют легкие еле заметные потертости |

XF | Отличное (Extremely fine) | Cлабые следы обращения, мелкие потертости выступов и выпуклых элементов рисунка на аверсе/реверсе, различимы не менее 90% мелких деталей рисунка монеты |

VF | Очень хорошее (Very fine) | Заметные следы обращения, потертость, сглаженность деталей, наличие не менее 75% хорошо отличимых деталей рисунка монеты, слабый металлический налет |

F | Хорошее (Fine) | Выраженный металлический налет и потертость монеты, наличие не менее 50% отличимых деталей рисунка монеты, присутствие мелких царапин и забоин |

VG, G, AG | Удовлетворительное и ниже (Very good and low) | Значительная потертость и износ, сильный металлический и иной налет, менее 25% отличимых деталей рисунка монеты, различимы только крупные детали |

Наличие даже незначительных изменений и потертостей, не видимых невооруженным глазом, снижает ценность монеты. Также всё зависит и от подхода конкретного оценщика, в разных случаях ценовые отличия между градациями UNC и aUNC может составлять 15%, а то и на 30%.

Относительно близки градации aUNC и XF — ценовые отличия у них порядка 5%. Еще меньше между градациями XF и VF — 2−3%. Если же говорить о градации F и ниже, то здесь цена может быть меньше, чем в состоянии VF, в два раза и более.

К тому же на стоимость монеты наряду с их качеством влияет год выпуска в обращение — чем больше возраст монеты, тем выше нумизматическая ценность.

Также необходимо учитывать и возможную уникальность деталей рисунка и надписей на аверсе и реверсе — если имеются отклонения (сдвиги штампа) или дополнительные детали в элементах рисунка, нумизматическая ценность возрастает даже вне зависимости от степени сохранности.

Соответственно, и стоить уникальный экземпляр будет больше, а через десятки и сотни лет станет раритетом.

Итог

Не стоит отчаиваться, всё же сегодня золото дорожает как никогда, точнее, как в 2007—2008 годах. Да и множество факторов на мировых товарных рынках совпадает, как и в предкризисный период, когда котировки золота превысили $1600 за тройскую унцию, а по торгам — в пределах $1900.

Вложение в золото — больше долгосрочная выгода, здесь стоит набраться терпения и, возможно, через два-три года вы получите существенную выгоду. А тем, кто желает сравнительно быстрых прибылей, больше подойдут вложения в серебряные монеты.

И не забывайте: любые вложения вы делаете на свой страх и риск, где последний в большинстве случаев растет параллельно выгоде.

Мнение автора может не совпадать с позицией редакции. Статья носит исключительно информационный характер и не должна рассматриваться как рекомендации к инвестициям. В материале использованы данные из открытых источников.